目次

- 1 法人カードの年会費を比較するコツ

- 1.1 その1.発行するすべての法人カードの年会費で考える

- 1.2 その2.年会費は、コストパフォーマンスで考える

- 1.3 その3.経営者が持つ法人カードと従業員が持つ法人カードは分類して考える

- 1.4 アメリカン・エキスプレス・ビジネス・ゴールド・カード

- 1.5 セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

- 1.6 ラグジュアリーカード/Mastercard Gold Card

- 1.7 NTTファイナンス Bizカード レギュラー

- 1.8 その4.初年度年会費無料の法人カードなら、1年間テスト利用可能

- 1.9 アメリカン・エキスプレス・ビジネス・ゴールド・カード

- 1.10 EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)

- 1.11 三井住友ビジネスカード for Owners(ゴールド)

- 1.12 その5.追加カードを発行するのであれば、年会費無料の追加カードがおすすめ

- 1.13 セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

- 1.14 JCB一般法人カード

- 2 まとめ

「法人カードの年会費を比較する上での注意点を教えてください。」

「年会費が安い法人カードが良いのか?法人カードが高い法人カードが良いのか?どちらでしょうか?」

法人カードを比較するときの要素として「年会費」というものがあります。年会費は、会社のコストになるので、選ぶときは、慎重になるのが当然です。今回は、法人カードの年会費を比較するコツ、年会費で法人カードを選ぶポイントを丁寧に解説します。

法人カードの年会費を比較するコツ

その1.発行するすべての法人カードの年会費で考える

一般向けのクレジットカードの場合には、自分が持つクレジットカードだけの年会費だけをチェックしておけば、多くの場合それで事足りますが、法人カードの場合には、従業員、社員、役員に追加カードを発行して経費を使わせるケースが少なくないのです。

複数の法人カードを発行すれば、その分のコスト負担が発生するので、法人カードの年会費を比較する場合には、発行するカードすべてのコストを計算してから比較しなければならないのです。

法人カードで発生するコスト

- 法人カード(親カード)の初年度年会費

- 法人カード(親カード)の2年目以降の年会費

- 法人カード(追加カード)の初年度年会費

- 法人カード(追加カード)の2年目以降の年会費

- 法人etcカード(追加カード)の発行手数料

- 法人etcカード(追加カード)の初年度年会費

- 法人etcカード(追加カード)の2年目以降の年会費

です。

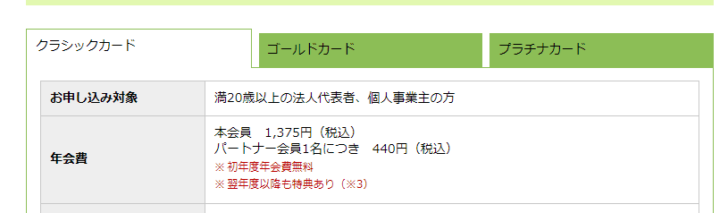

例:三井住友ビジネスカード for Owners

- 本会員 1,375円(税込)

- パートナー会員1名につき 440円(税込)

の場合、

経営者1人だけが発行するのであれば

本会員 1,375円(税込) × 1名

パートナー会員 440円(税込) × 0名

コスト:1,375円(税込)

経営者1人と役員・従業員5枚が発行するのであれば

本会員 1,375円(税込) × 1名

パートナー会員 440円(税込) × 5名

コスト:3,575円(税込)

経営者1人と役員・従業員20枚が発行するのであれば

本会員 1,375円(税込) × 1名

パートナー会員 440円(税込) × 20名

コスト:10,175円(税込)

と、当然、コストに差が出てくるのです。

注意点

ほとんどの追加カードは、親カードの法人カードの年会費に比例して年会費が決まってくるのですが、チェックを忘れてしまうと、追加カードが有料な場合、発行する枚数の掛け算になってしまうのでそれなりのコストになってしまうので注意が必要です。

その2.年会費は、コストパフォーマンスで考える

簡単に言うと

年会費がどれだけ安くても、お得なサービスが全然ないのであれば、お得な法人カードとは言えません。

年会費がどれだけ高くても、年会費以上のお得なサービスが享受できるのであれば、お得な法人カードと言えるのです。

つまり、

「ポイント」「キャッシュバック」の金銭的なコストパフォーマンスで比較する

一つの明確な指標というのは「ポイント」「キャッシュバック」という金銭的なメリットでコストパフォーマンスを比較するという方法です。

年間の想定利用額に対して、年会費負担と年間に貯まるポイント(キャッシュバック)額を計算して、年間のお得額を算出します。

例:ライフカードビジネス(法人カード)/一般カード

- 年会費:永年無料

- ポイント還元率:0.0%

月10万(年間120万円)のカード利用を想定すると

年間のお得額 = 120万円 × 0.0% - 年会費:0円 = 0円

例:JCB CARD Biz

- 年会費:初年度年会費無料、次年度年会費1,375円(税込)

- ポイント還元率:0.5%

月10万(年間120万円)のカード利用を想定すると

2年目以降の年間のお得額 = 120万円 × 0.5% - 年会費:1,250円 = 4,750円お得

例:セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

- 年会費:永年無料

- ポイント還元率:0.5%

月10万(年間120万円)のカード利用を想定すると

年間のお得額 = 120万円 × 0.5% - 年会費:1,000円 = 5,000円お得

例:NTTファイナンス Bizカード レギュラー

- 年会費:0円

- ポイント還元率:1.0%

月10万(年間120万円)のカード利用を想定すると

年間のお得額 = 120万円 × 1.0% - 年会費:0円 = 12,000円お得

となるのです。

これに初年度は

- 入会キャンペーン

- 初年度年会費無料特典

などを加味して、コストパフォーマンスを比較し、一番お得な法人カードを選ぶというのがおすすめの方法です。

現時点では、コストパフォーマンスが高いのは、年会費永年無料でポイント還元率が1.0%と高いNTTファイナンス Bizカード レギュラーになります。

サービスを含めたコストパフォーマンスで比較する

ポイントやキャッシュバックは、わかりやすい金銭的なメリットですが、法人カードには、それ以外にも、様々なメリットがあります。

- コンシェルジュデスク

- 海外旅行傷害保険

- レストラン優待

- ホテル優待

- ビジネス優待

- 空港ラウンジ無料

- 空港送迎サービス

- 空港宅配サービス

これらのサービスには、金銭に換算できないものもありますが、金銭に換算できるわかりやすいサービスもあります。

例えば

レストラン優待の「2名以上の利用でコース料理1名様分無料」というものがあります。

コース料理の金額が5,000円だとしても、

経営者であれば、月2回以上は会食の機会があるはずですから

もの割引になるのです。

「2名以上の利用でコース料理1名様分無料」というサービスがあれば、年会費13.2万円(税込)でも、元が取れる可能性があるということです。

例:EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)

- 年会費:初年度年会費無料、次年度年会費2,200円(税込)

- 2名以上の利用でコース料理1名様分無料:月2回まで

月2回のレストラン優待利用(コース料理:5,000円)を想定すると

2年目以降のお得額 = 5,000円 × 2回 × 12カ月 - 年会費:2,000円 = 118,000円お得

となるのです。

ポイントやキャッシュバック以上にレストラン優待は、お得になるということです。

ただし、ポイントやキャッシュバック以外のサービスでコストパフォーマンスを計算するときには、どのくらいの利用ができるのか、利用回数を正確に見積もることが重要です。

ここが甘いと、お得になるはずが、思った以上に利用できなくて、年会費負担の方が大きくなってしまうからです。

その3.経営者が持つ法人カードと従業員が持つ法人カードは分類して考える

法人カードは、分類すると

- 年会費が安い一般カード

- 年会費が高いステイタスカード

に分けられます。

経営者の場合

経営者の場合は

年会費が高いステイタスカード

がおすすめです。

なぜなら、

年会費が高いステイタスカードには

- コンシェルジュデスク

- 海外旅行傷害保険

- レストラン優待

- ホテル優待

- ビジネス優待

- 空港ラウンジ無料

- 空港送迎サービス

- 空港宅配サービス

などのサービスがあり、

かつ

- ステイタス性(アメックス、ダイナース、プラチナカード)

があるからです。

秘書がいない規模の会社の経営者の場合、コンシェルジュデスクがいれば、接待や出張、旅行の手配を任せることで、私設秘書のように利用することができ、その分、経営者の時間を節約できるので、これは年会費以上のコスト削減となります。

また、接待で、相手先がクレジットカードなどに興味がある経営者だったら、「楽天カードを使っている相手先」と「アメックスのプラチナカードを使っている相手先」だったら、どちらに信頼性を感じるのかは、言うまでもありません。ステイタス性の高いことで、商談が一回でも成功すれば、年会費の何倍もの元を取ることができます。

さらに、従業員との会食で社長が楽天カードを使っていたら、「夢がない」と考えて、従業員が辞めてしまう可能性もあります。採用コストを考えれば、年会費よりも、多くのコストが発生してしまいますs。

経営者におすすめの法人カード

アメリカン・エキスプレス・ビジネス・ゴールド・カード

| 【年会費特典】初年度年会費無料 |

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 36,300円 |

| 2年目~年会費(税込) | 36,300円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 5.00% |

| ポイント倍増方法 | ●ボーナスポイント・パートナーズ 高島屋オンラインストア :2倍 じゃらん :2倍 Oisix (おいしっくす) :2倍 アイシティ:3倍 イモトのWiFi :5倍 レストラン・ホテル:2倍~10倍 ●メンバーシップ・リワード・プラス ポイント交換レート:2倍 |

| 【入会後1年以内カード利用】30,000ポイント※200万円以上のカード利用 |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| 【年会費特典】初年度年会費無料 |

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 22,000円 |

| 2年目~年会費(税込) | 22,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.00% |

| ポイント倍増方法 | ●海外利用 海外利用:2倍 |

| ※こちらのページからアクセスしたクレディセゾン公式ページに記載のないキャンペーンは対象外となります。あらかじめご了承ください。 |

| 国際ブランド | Mastercard® |

| 初年度年会費(税込) | 220,000円 |

| 2年目~年会費(税込) | 220,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 1.50% |

| ポイント還元率/上限 | 3.30% |

| ポイント倍増方法 | 商品券との交換 |

| - |

従業員の場合

従業員が持つ追加カードは、とくに特典が豊富なものである必要性がありません。

役員や営業部長でなければ

基本的に

- 経費支払

- ETC料金の支払い

にのみ使うものだからです。

どんな法人カードでも、使えれば良いのです。

従業員が持つ法人カードというのは

- 年会費ができるだけ安い

- ポイント還元率やキャッシュバック率ができるだけ高い

- Visaか、Mastercardブランド(加盟店が多い)

という条件に合うものであれば良いのです。

従業員におすすめの法人カード

| 国際ブランド | Visa |

| 初年度年会費(税込) | 0円 |

| 2年目~年会費(税込) | 0円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 1.00% |

| ポイント還元率/上限 | 1.00% |

| ポイント倍増方法 | - |

| - |

その4.初年度年会費無料の法人カードなら、1年間テスト利用可能

法人カードの中には

初年度年会費無料

の法人カードが少なくありません。

初年度年会費無料の法人カードであれば、1年間は利用しても、1円もコストが発生しません。

前述したように、年会費有料の法人カードの場合は、サービスをどのくらい利用するのか、見込を立てて、お得額を想定する必要があります。

しかし、

という場合には、お金をかけずにテストする方法として、初年度年会費無料の法人カードを利用すれば良いのです。

また、初年度年会費無料の法人カードは、キャンペーンも積極的に展開していることが多いので、キャンペーンのポイント分、よりお得になります。

初年度年会費無料のおすすめの法人カード

アメリカン・エキスプレス・ビジネス・ゴールド・カード

- ゴールドカード

- 年会費:年会費33,300円(税込)

- キャンペーン:初年度年会費無料

アメリカン・エキスプレス・ビジネス・ゴールド・カード

| 【年会費特典】初年度年会費無料 |

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 36,300円 |

| 2年目~年会費(税込) | 36,300円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 5.00% |

| ポイント倍増方法 | ●ボーナスポイント・パートナーズ 高島屋オンラインストア :2倍 じゃらん :2倍 Oisix (おいしっくす) :2倍 アイシティ:3倍 イモトのWiFi :5倍 レストラン・ホテル:2倍~10倍 ●メンバーシップ・リワード・プラス ポイント交換レート:2倍 |

| 【入会後1年以内カード利用】30,000ポイント※200万円以上のカード利用 |

EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)

- ゴールドカード

- 年会費:初年度年会費無料、次年度年会費2,200円(税込)

EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)

| 【年会費特典】初年度年会費無料 |

| 国際ブランド | Visa,Mastercard® |

| 初年度年会費(税込) | 0円 |

| 2年目~年会費(税込) | 2,200円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.10% |

| ポイント倍増方法 | ●クラステージ 200万円利用・翌年:2倍 ●法人カード 翌年:+20% |

| - |

三井住友ビジネスカード for Owners(ゴールド)

- ゴールドカード

- 年会費:初年度年会費無料、次年度年会費11,000円(税込)

| 国際ブランド | Visa,Mastercard® |

| 初年度年会費(税込) | 0円 |

| 2年目~年会費(税込) | 11,000円 |

| 年会費優遇条件 | 「マイ・ペイすリボ」申込と前年1回以上のリボ払い手数料の支払いで翌年度年会費半額 カードご利用代金WEB明細書サービス利用で条件達成で翌年度年会費1100円割引 |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 9% |

| ポイント倍増方法 | ●ココイコ! カラオケの鉄人:18倍 紳士服の青山:6倍 Victoria:4倍 百貨店:3倍 レストラン:2倍 ●対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※iD、カードの差し込み、磁気取引は対象外です。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 |

その5.追加カードを発行するのであれば、年会費無料の追加カードがおすすめ

従業員の方に

- 追加カードを発行する

- 法人ETCカードを発行する

という場合には

- 追加カードの年会費無料

- 法人ETCカードの年会費無料

の法人カードを作ると、親カードの年会費が有料でも、人数が増えても、コストは、親カードの年会費に抑えられます。

追加カード、法人ETCカードの年会費無料の法人カード

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

- 年会費:永年無料

- 追加カード:最大9枚まで無料

- ポイント還元率:0.5%

| 国際ブランド | AMEX(アメックス) |

| 初年度年会費(税込) | 0円 |

| 2年目~年会費(税込) | 0円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 2.00% |

| ポイント倍増方法 | ●海外利用 海外利用:2倍 ●コバルト限定加盟店 ヤフービジネスサービスやクラウドワークス、AMAZON WEB SERVICEなど:4倍 |

| 【新規入会+利用】最大1,600ポイント(8,000円相当)※こちらのページからアクセスしたクレディセゾン公式ページに記載のないキャンペーンは対象外となります。あらかじめご了承ください。 |

JCB一般法人カード

- 年会費:1,375円(税込)

- 法人ETCカード:複数枚無料

- ポイント還元率:0.5%

JCB一般法人カード

| 【年会費特典】初年度年会費無料 |

| 国際ブランド | JCB |

| 初年度年会費(税込) | 0円 |

| 2年目~年会費(税込) | 1,375円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 3.75% |

| ポイント倍増方法 | ●JCBスターメンバーズ 100万円以上利用・翌年:50%UP ●JCB ORIGINAL SERIESパートナー スターバックス:10倍 Amazon.co.jp:3倍 ガソリンスタンド:2倍 ●海外利用 海外利用:2倍 |

| 【ネット新規入会+翌々月まで10万円利用】最大20,000円分のJCBギフトカードプレゼント※2023年4月1日(土)~9月30日(土)カード入会受付分まで (2023年10月31日(火)カード入会(発行)分までが対象) |

まとめ

法人カード年会費比較のコツには

- その1.発行するすべての法人カードの年会費で考える

- その2.年会費は、コストパフォーマンスで考える

- その3.経営者が持つ法人カードと従業員が持つ法人カードは分類して考える

- その4.初年度年会費無料の法人カードなら、1年間テスト利用可能

- その5.追加カードを発行するのであれば、年会費無料の追加カードがおすすめ

というものがあります。

とくに重要なのは「年会費よりも、コストパフォーマンスで選ぶ」という点です。年会費だけで法人カードを比較してしまうと、安いだけでメリットがない法人カードになってしまいます。

年会費の高い安いだけでなく、メリットをしっかり見込んだうえで、コストパフォーマンスで法人カードを選ぶことが重要です。